In questo articolo verrà analizzata Illimity bank, una neo banca italiana nata da un progetto imprenditoriale innovativo, con al centro del business model il problema dei crediti deteriorati (questione molto sentita nel nostro paese) e la digitalizzazione. Prima di passare all’analisi della singola azienda verrà proposto un recap del contesto macroeconomico, fattore fondamentale per valutare correttamente le opportunità nel settore bancario/finanziario.

Contesto macroeconomico e creditizio

Il 2020 è sicuramente uno degli anni più ricchi di avvenimenti dell’ultimo decennio, e in questo breve riassunto si cercherà di presentare gli impatti della pandemia sull’economia italiana e come questi si riflettano sull’intero sistema finanziario del nostro paese.

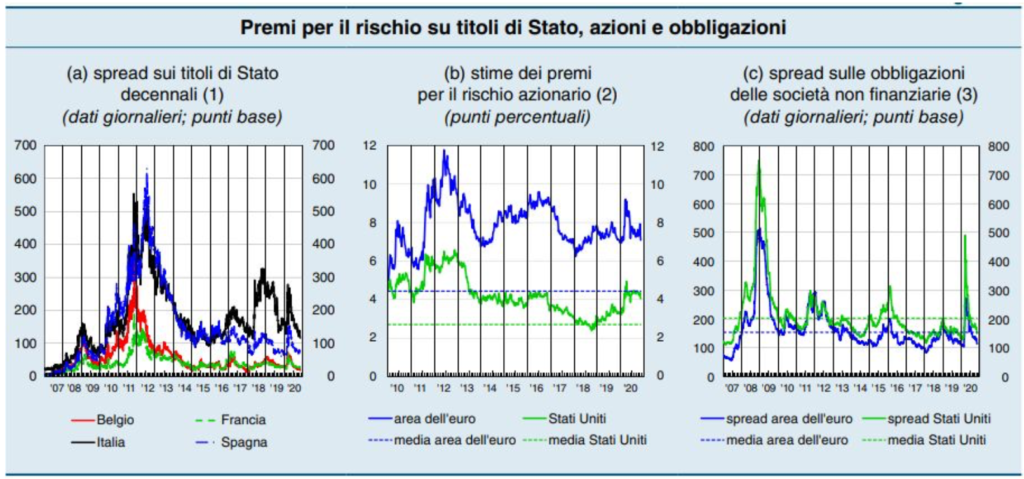

Il costo del debito sovrano, dopo una prima impennata a marzo, è rientrato grazie alle azioni coordinate della BCE sui mercati secondari dei vari paesi europei; questo ha permesso ai vari stati di indebitarsi senza troppe problematiche e senza rischiare il default (specie per chi ha un rapporto debito/PIL elevato). Inoltre le banche non hanno visto troppa pressione sui BTP detenuti in portafoglio.

La mancata catastrofe che si sarebbe potuta verificare sul mercato obbligazionario ha permesso il supporto statale dell’economia, attraverso la spesa pubblica e le garanzie dei prestiti emessi dagli istituti di credito, che ha generato un’espansione degli stessi verso le imprese

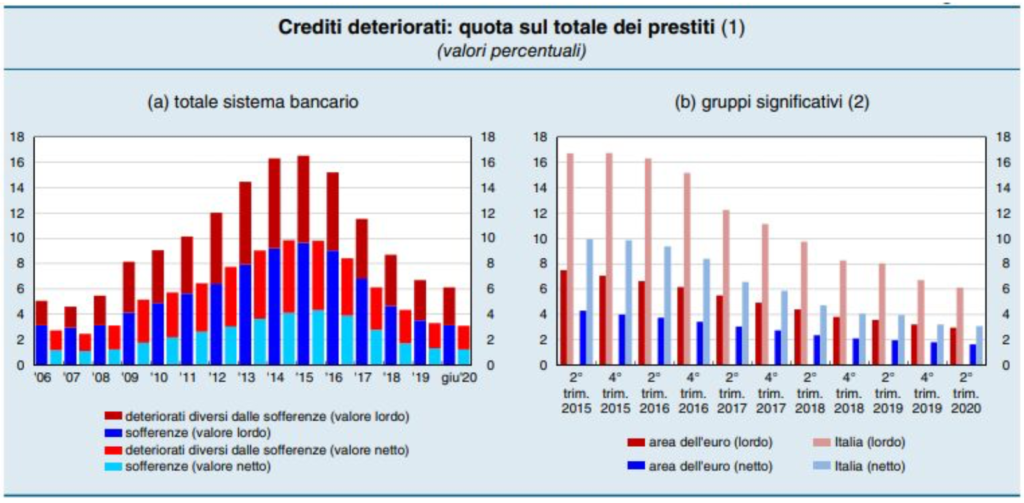

I crediti deteriorati sono rimasti stabili, ma questo non significa che il pericolo sia stato completamente scongiurato, e tutto dipende dalla crescita economica degli anni futuri. Se dovesse esserci un’ondata di NPA (Non performing assets) come avvenne nel 2010-2012 le banche potrebbero trovarsi nuovamente in difficoltà. Risulta comunque importante notare che gli accantonamenti siano abbastanza elevati, e infatti le sofferenze nette sono solamente la metà di quelle lorde.

Pertanto si può affermare che, nonostante la pandemia stia colpendo duro, l’insieme di politiche monetarie accomodanti e sussidi e garanzia statali stia aiutando molto l’economia, lasciando per ora fuori da problemi seri il settore finanziario.

Business model di Illimity

Dopo la breve pillola di macroeconomia si può passare ad Illimity.

Questa neo realtà italiana è stata quotata appena nel 2019, riuscendo a presentarsi sin da subito come qualcosa di innovativo. Il management composto da veterani del settore ha deciso di focalizzarsi sul mercato dei crediti deteriorati e insolvenze; proprio come altre banche specializzate, Illimity compra con accordi “over the counter” dei crediti non molto “sani”, i cosiddetti UTP (Unlikely to pay), che con una modesta probabilità non verranno restituiti.

Compito della banca è quindi convincere il debitore a risanare il debito contratto, anche solo parzialmente, guadagnando sulla differenza tra debito rimborsato e prezzo pagato per acquisirlo.

Inoltre ci sono altre due divisioni principali: SME (Small and medium enterprises), che si occupa dell’erogazione del credito e di servizi per piccole e medie imprese, e anche il “Direct banking”, attraverso il quale si interfaccia con i clienti retail.

Conto economico e profittabilità

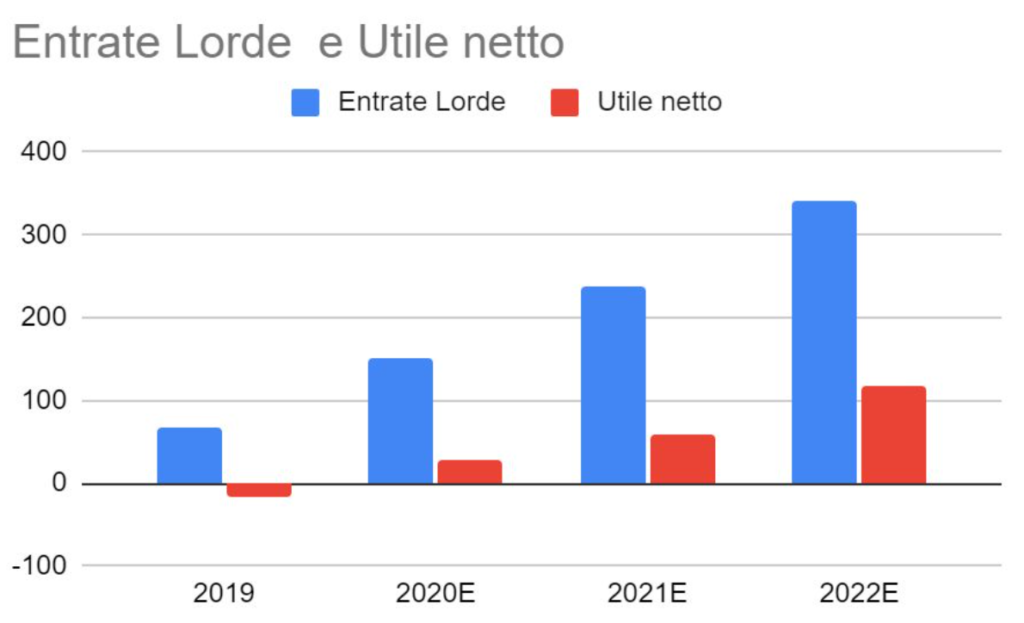

Il conto economico e la profittabilità di Illimity sono ancora relativamente precari in quanto la banca è nata solo da alcuni anni. Tuttavia la crescita degli utili lordi è davvero molto elevata negli ultimi tempi, spinta da nuovi clienti retail e acquisizioni sostanziose di crediti deteriorati.

Il grafico soprastante illustra la crescita tra 2019 e 2020 (attuale) e quella prevista dagli analisti per i prossimi 2 anni circa, e che considera un utile netto per il 2022 di circa 117 milioni di euro. I ricavi lordi si attesteranno a circa 341 milioni di euro. Tuttavia il conto economico a 9 mesi di settembre 2020 mostra una situazione molto diversa e in fase embrionale, con un utile netto ancora debole di circa 24 milioni.

Cost of risk 5%

Cost to income 76%

P/E 21

Diversamente dai business normali, per le banche sono necessarie misurazioni differenti. Un esempio è dato dal cost of risk, che misura l’incidenza delle rettifiche di valore sui crediti (NPL e accantonamenti) rispetto all’utile operativo; il cost-to- income invece misura l’impatto dei costi operativi (come personale e deprezzamento) sull’utile operativo. In questo caso entrambe le misurazioni sono molto positive, e migliori dei competitors nazionali ed europei (in media), mentre il rapporto P/E è abbastanza elevato, ma comunque giustificato dalla crescita elevata.

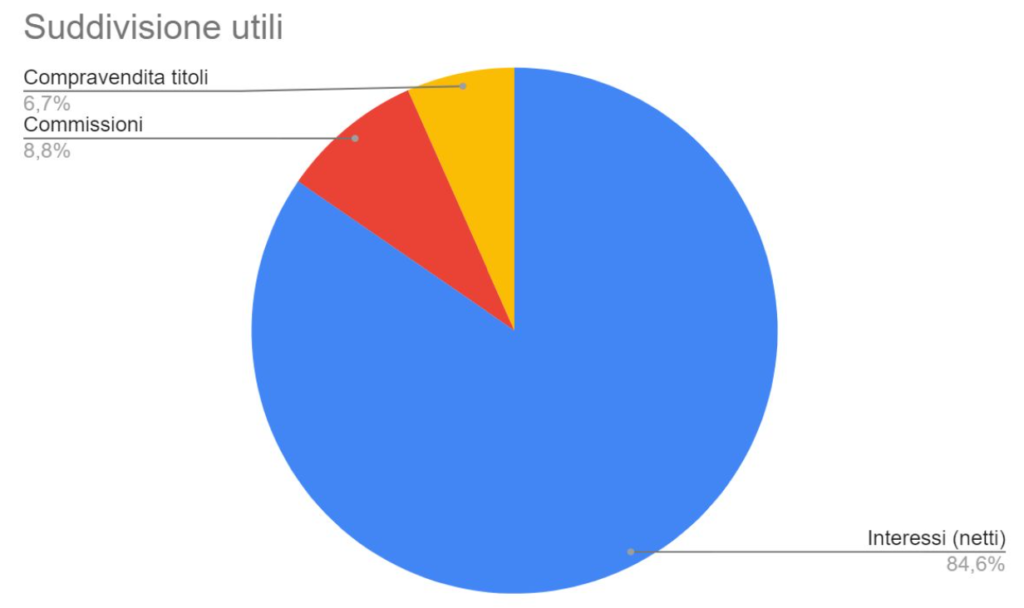

Gli utili derivano principalmente dagli interessi su prestiti concessi alla clientela, ma è altresì essenziale sottolineare che in questa attività sono inclusi gli interessi derivanti dal recupero dei crediti deteriorati comprati da altre istituzioni.

Stato patrimoniale

Lo stato patrimoniale di una banca va analizzato con molta cura, perché è proprio da qui che vengono generati gli utili, sfruttando il debito e il credito come strumenti operativi.

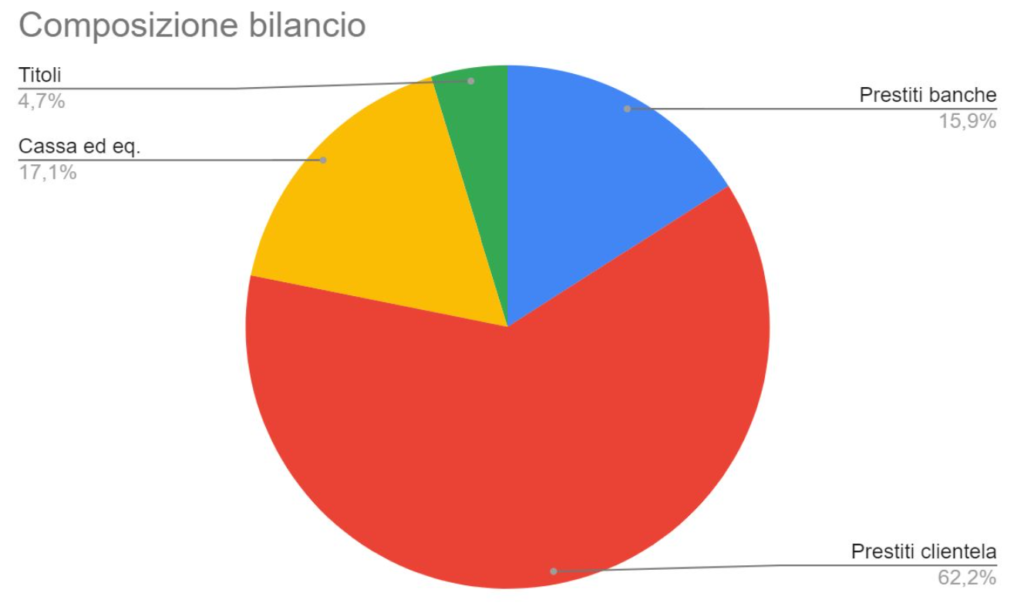

Si può notare che la maggior parte degli asset sia composta da crediti verso la clientela (62%) e verso le banche (16%), che includono anche i NPL comprati da altri istituti in forte sconto rispetto al GBV (Gross book value, valore contabile lordo).

Al 2019 i crediti deteriorati totali (inorganici, quindi non generati dai prestiti emessi dalla banca stessa) ammontano a circa 800 milioni di euro, quindi circa il 27% delle attività totali, e ben il 50% dei crediti verso clientela. Gli acquisti di questo tipo di asset sono continuati anche nel 2020 ma ad un ritmo ridotto, molto probabilmente a causa di un contesto macro di stress rispetto agli anni precedenti.

Addentrandoci invece nelle note del bilancio si nota che la qualità del credito dei NPL inorganici è piuttosto varia, con ben il 32% degli stessi rappresentati da sofferenze, e quindi secondo la definizione dei regolamentatori “sono esposizioni versosoggettiinstatodiinsolvenzaoinsituazionisostanzialmenteequiparabili”,e quindi c’è un elevato rischio di default anche totale (ovviamente compensato dal prezzo pagato per gli stessi).

L’incidenza dei crediti deteriorati organici invece è molto bassa, quasi irrisoria, e migliore di gran lunga di quelle dei competitors italiani ma anche europei; questo dato è anche parzialmente giustificato dal quasi assente track record di questa neo realtà.

Passando invece alla solidità patrimoniale e i relativi coefficienti si può sicuramente vedere e apprezzare un elevato CET1, pari al terzo trimestre del 2020, al 19,15% e quindi ben superiore al minimo accettato (9% ca.) ma anche a quello vivamente consigliato dalla banca d’Italia per illimity, pari al 15%.

Crescita e requisiti patrimoniali

Un fattore molto importante da considerare quando si nota una crescita molto elevata delle attività (e quindi quelle ponderate per il rischio) di una banca (come nel caso di Illimity) è bene riflettere sulle conseguenze pratiche e gli impatti.

Infatti a differenze delle “normali” aziende gli istituti di credito sono obbligati a detenere una percentuale minima di capitale rispetto alla attività ponderate per il rischio; pertanto gli utili ottenuti devono essere usati per incrementare il capitale, e non possono essere distribuiti a piacimento.

Nel nostro caso specifico si noti che il CET1 è passato da 21,35% a 19,15% in soli 9 mesi, perciò senza un contenimento ulteriore dei costi e una maggiore profittabilità la crescita degli asset raggiungerà ben presto un limite “fisico”, e dovrà essere ridotta significativamente.

Valutazione

Dopo aver valutato le sezioni fondamentali di questa società si può passare alla sezione più importante, la valutazione.

Come dato di input considereremo l’utile netto, e non il free cash flow, in quanto non siamo di fronte ad una “normale” società, ma ad una banca. Pertanto questo parametro di input dovrebbe essere più rappresentativo.

Fatte queste considerazioni si procede alle assunzioni del modello (solito DCF):

- Tasso di sconto pari ad un modesto 8%;

- Crescita molto sostenuta di circa il 15% annuo;

- Crescita perpetua a lungo termine pari a -2%;

I risultati del modello suggeriscono un fair price di circa €11,4 con un potenziale rialzista di circa il 27%.